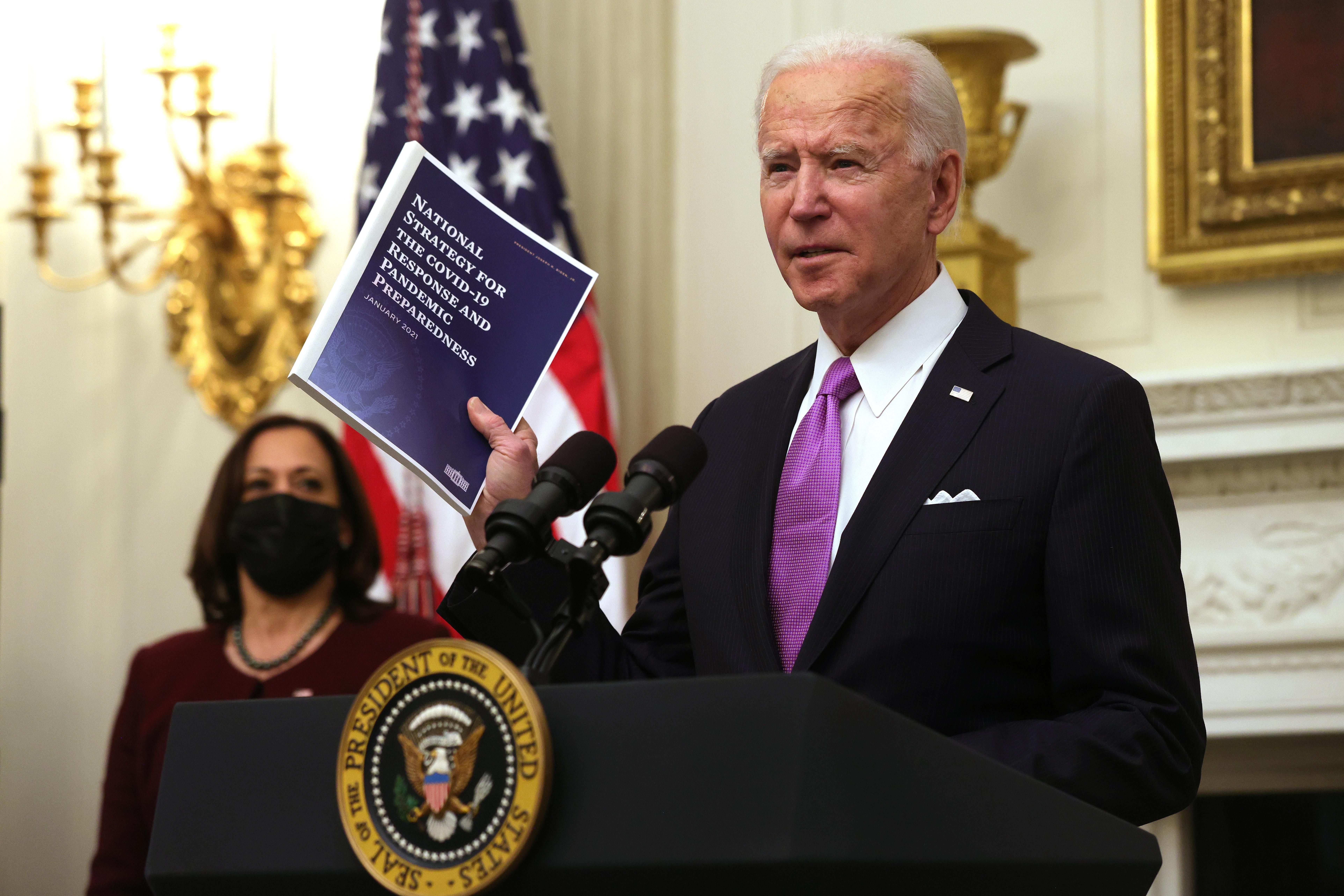

Джерело: Компанія

У січні 2021 року відбулась інавгурація президента США Джозефа Байдена, тож найближчим часом слід очікувати на реалізацію передвиборчої програми кандидата від Демократичної партії. Які галузі та компанії опиняться під ударом, а хто навпаки на коні розповів директор аналітичного департаменту "Фрідом Фінанс" Вадим Мєркулов.

Цікаво Чому аналітики радять інвестувати в дорогоцінні метали, на відміну від валютного ринку

Програма Байдена: що чекати

Чільне місце у передвиборчій кампанії Байдена займало питання екології, а серед головних аспектів можна виділити наступні:

Будівництво. Колишній кандидат у президенти США бажав скоротити викиди вуглецю у будівництві на 50% до 2023 року, включаючи локальне виробництво чистої енергетики. Подібні прагнення можуть бути реалізовані у виді субсидій на встановлення сонячних панелей, а також прямої заборони на будівництво нового житла без попереднього встановлення цих панелей. До прикладу, у штаті Каліфорнія діє заборона на будівництво нових будинків до трьох поверхів без сонячних панелей.

Захист Антарктики. На думку експертів, подібні заклики Байдена можуть вплинути на штат Аляска та призвести до обмеження роботи компаній у ньому. У 2019 році на території штату видобували всього 4% американської нафти. Найбільше від такої заборони постраждає компанія ConocoPhillips, у структурі видобутку якої регіон займає 16,2%.

Електротранспорт. Одним з провідних пунктів програми був розвиток електротранспорту у США, а серед головних напрямків можна виділити наступні:

- закупка електромобілів для державних органів та державних компаній;

- встановлення 500 тисяч державних зарядних станцій до 2030 року;

- забезпечення міст з населенням від 100 тисяч осіб міським транспортом з нульовим рівнем викидів;

- заборона на вироблення автобусів з двигуном внутрішнього згоряння після 2030 року та посилення вимог до двигунів внутрішнього згорання по витраті палива;

- надання субсидій громадянам при заміні автомобіля на більш екологічний.

Нині в США існує безліч дотацій для інвесторів в генерацію на основі відновлювальної енергетики, основними з яких є:

- Investment Tax Credit – компенсація інвестиційних витрат шляхом зниження федерального податку на доходи;

- Production Tax Credit – компенсація за 1 кіловат за годину виробленої протягом 10 років, передбачений для вітроенергетики.

Вугільна промисловість під ударом

Очевидно, що першою під удар потрапить саме промисловість з видобутку вугілля. Оскільки, дозволи на будівництво електростанцій, що працюють на вугіллі не будуть видаватись. Галузь знаходиться під тиском останні десятиліття. Стрімкий ріст видобутку газу в результаті сланцевої революції знизило вартість блакитного палива та підвищило ефективність будівництва генерувальних потужностей, які використовують газ. В результаті чого, номінальна потужність вугільних станцій з 2010 року по 2019 рік знизилась на 27,5% до 247 гектоват.

За прогнозами Міністерства енергетики США у 2021 році повинні бути введені з експлуатації ще 15,8 гектовата, а до кінця першого терміну Байдена потужність повинна знизитись до 217 гектоват, навіть без додаткового тиску на галузь.

На думку експерта Вадима Мєркулова, зниження частки вугілля в енергобалансі США залишає надію на відносно спокійне майбутнє компаній, що займаються видобутком природного газу при спалюванні якого виділяється у два рази менше шкідливих речовин.

Можливості й перспективи для вугільної промисловості

За прогнозами Міністерства енергетики США, у 2021 році вугільна генерація виробить на 23,4% більше, ніж у 2020 році. Обсяг генерації відновлювальної енергетики виросте на 10%, а відновлення економіки призведе до збільшення генерації електроенергії на 0,5%, при цьому високі ціни на газ зумовлять зростання генерації вугільними станціями.

Компанії Peabody Energy Corporation (BTU) та Arch Resources (ARCH)

Компанії втратили з початку року 85% і 53% капіталізації відповідно й можуть показати істотне відновлювальне зростання у 2021 році, проте експерти й не виключають ймовірність банкрутства.

Газова генерація, швидше за все, виросте протягом декількох років. Аргументом до таких висновків буде підтвердження планами компаній по введенню і виведенню потужностей до 2027 року: при виведенні 17 гектоват газової потужності вводиться 41,5 гектоват.

Компанія NextEra Energy

З великих американських компаній, найкраще готова до екологічного майбутнього США NextEra Energy. Оскільки, в структурі активів компанії, вугільні станції займають всього 5%, в той час, як поновлювані джерела досягають 38%. З початку року акції компанії додали 22%, а капіталізація вперше перевищила показник ExxonMobil (після ралі в акціях нафтогазового сектора Exxon повернула собі лідерство).

Компанія American Electric Power

У найгіршому становищі опинилася компанія American Electric Power, понад 50% потужностей якої складають вугільні станції, а відновлювальна енергетика займає скромні 4%.

Думка експерта

На думку директора аналітичного департаменту "Фрідом Фінанс" Вадима Мєркулова, подібна тенденція буде не лише продовжуватись, а й призведе до зміни стратегій переробних підприємств на користь зниження обсягу інвестиційних та операційних витрат. Також відбудеться збільшення повернення коштів інвесторам у вигляді дивідендів і зворотного викупу акцій, будівництво нових переробних потужностей буде відбуватися шляхом збільшення випуску екологічного палива.

Пан Мєркулов вважає, що пік споживання нафтопродуктів та газу транспортом буде пройдений найближчим часом, оскільки це посприяє не лише зростанню частки електромобілів, але й поступово витіснятиме старіший транспорт з підвищеною витратою палива. Скоріш за все, у 2021 році споживання нафтопродуктів у США зросте на тлі зняття обмежень на пересування громадян. Міністерство Енергетики США прогнозує наступні показники:

- попит зросте на 9,3% протягом року,

- до 19,9 мільйона барелів на добу,

- у серпні 2021 року середньомісячне споживання перевищує 20 барелів на добу, вперше з грудня 2019 року.

Також Міністерство очікує й на відновлення показників на нафтопродукти, та прогнозує наступний результат:

- бензин – котирування протягом року зросте на 14,9%;

- дизельне пальне на 18,9%;

- авіапальне – 19,1%.

На думку експерта "Фрідом Фінанс", в умовах відновлення ринку посилиться й інтерес інвесторів до емітентів нафтогазового сектора, папери яких можуть показати двозначне зростання в майбутньому році.