Источник: Компания

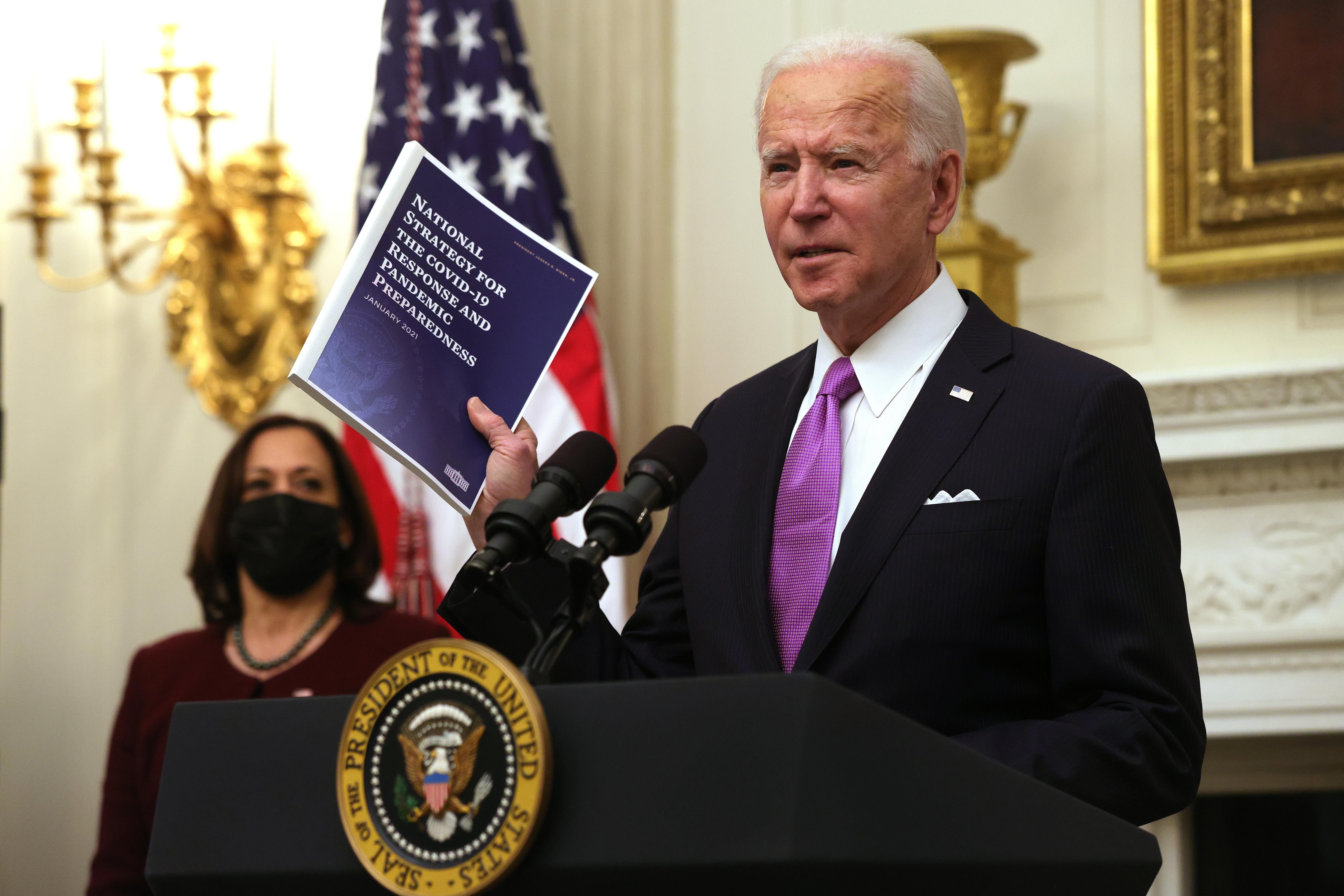

В январе 2021 года состоялась инаугурация президента США Джозефа Байдена, поэтому в ближайшее время следует ожидать реализацию предвыборной программы кандидата от Демократической партии. Какие отрасли и компании окажутся под ударом, а кто наоборот на коне, рассказал директор аналитического департамента "Фридом Финанс" Вадим Меркулов.

Интересно Почему аналитики советуют инвестировать в драгоценные металлы, в отличие от валютного рынка

Программа Байдена: что ожидать

Ведущее место в предвыборной кампании Байдена занимал вопрос экологии, а среди главных аспектов можно выделить следующие:

Строительство. Бывший кандидат в президенты США хотел сократить выбросы углерода в строительстве на 50% до 2023 года, включая локальное производство чистой энергетики. Подобные стремления могут быть реализованы в виде субсидий на установку солнечных панелей, а также прямого запрета на строительство нового жилья без использования этих панелей. К примеру, в штате Калифорния действует запрет на строительство новых домов до трех этажей без солнечных панелей.

Защита Антарктики. По мнению экспертов, подобные призывы Байдена могут повлиять на штат Аляска и привести к ограничению работы компаний в нем. В 2019 году на территории штата добывали всего 4% американской нефти. Больше всего от такого запрета пострадает компания ConocoPhillips, в структуре добычи которой регион занимает 16,2%.

Электротранспорт. Одним из ведущих пунктов программы было развитие электротранспорта в США, а среди главных направлений можно выделить следующие:

- закупка электромобилей для государственных органов и государственных компаний;

- установка 500 тысяч государственных зарядных станций до 2030 года;

- обеспечение городов с населением от 100 тысяч человек городским транспортом с нулевым уровнем выбросов;

- запрет на выработку автобусов с двигателем внутреннего сгорания после 2030 года и ужесточение требований к двигателям внутреннего сгорания по расходу топлива;

- предоставление субсидий гражданам при замене автомобиля на более экологические.

Сейчас в США существует множество дотаций для инвесторов в генерацию на основе возобновляемой энергетики, основными из которых являются:

- Investment Tax Credit – компенсация инвестиционных затрат путем снижения федерального налога на доходы;

- Production Tax Credit – компенсация за 1 киловатт в час произведенный в течение 10 лет, предусмотренной для ветроэнергетики.

Угольная промышленность под ударом

Очевидно, что первым под удар попадет именно промышленность по добыче угля. Поскольку, разрешения на строительство электростанций, которые работают на угле не будут выдаваться. Отрасль находится под давлением последние десятилетия. Стремительный рост добычи газа в результате сланцевой революции снизил стоимость голубого топлива и повысил эффективность строительства генерирующих мощностей, использующих газ. В результате чего, номинальная мощность угольных станций с 2010 года по 2019 год снизилась на 27,5% до 247 гектоватт.

По прогнозам Министерства энергетики США в 2021 году должны быть выведены с эксплуатации еще 15,8 гектоватт, а к концу первого срока Байдена мощность должна снизиться до 217 гектоватт, даже без дополнительного давления на отрасль.

По мнению эксперта Вадима Меркулова, снижение доли угля в энергобалансе США оставляет надежду на относительно спокойное будущее компаний, занимающихся добычей природного газа при сжигании которого выделяется в два раза меньше вредных веществ.

Возможности и перспективы для угольной промышленности

По прогнозам Министерства энергетики США, в 2021 году угольная генерация выработает на 23,4% больше, чем в 2020 году. Объем генерации возобновляемой энергетики вырастет на 10%, а восстановление экономики приведет к увеличению генерации электроэнергии на 0,5%, при этом высокие цены на газ обусловят рост генерации угольными станциями.

Компании Peabody Energy Corporation (BTU) и Arch Resources (ARCH)

Компании потеряли с начала года 85% и 53% капитализации соответственно и могут показать существенное восстановительный рост в 2021 году, однако эксперты и не исключают вероятность банкротства.

Газовая генерация, скорее всего, вырастет в течение нескольких лет. Аргументом к таким выводам будет подтверждение планами компаний по вводу и выводу мощностей до 2027 года: при выводе 17 гектоватт газовой мощности вводится 41,5 гектоватт.

Компания NextEra Energy

Из крупных американских компаний, лучше готова к экологическому будущего США NextEra Energy. Поскольку, в структуре активов компании, угольные станции занимают всего 5%, в то время, как возобновляемые источники достигают 38%. С начала года акции компании прибавили 22%, а капитализация впервые превысила показатель ExxonMobil (после ралли в акциях нефтегазового сектора Exxon вернула себе лидерство).

Компания American Electric Power

В худшем положении оказалась компания American Electric Power, более 50% мощностей которой составляют угольные станции, а возобновляемая энергетика занимает скромные 4%.

Мнение эксперта

По мнению директора аналитического департамента "Фридом Финанс" Вадима Меркулова, подобная тенденция будет не только продолжаться, но и приведет к изменению стратегий перерабатывающих предприятий в пользу снижения объема инвестиционных и операционных расходов. Также состоится увеличение возврата средств инвесторам в виде дивидендов и обратного выкупа акций, строительство новых перерабатывающих мощностей будет происходить путем увеличения выпуска экологического топлива.

Господин Меркулов считает, что пик потребления нефтепродуктов и газа транспортом будет пройден в ближайшее время, поскольку это поспособствует не только увеличению электромобилей, но и постепенно вытеснит старый транспорт с повышенным расходом топлива. Скорее всего, в 2021 году потребление нефтепродуктов в США вырастет на фоне снятия ограничений на передвижение граждан. Министерство Энергетики США прогнозирует следующие показатели:

- спрос вырастет на 9,3% за год,

- до 19,9 миллиона баррелей в сутки,

- в августе 2021 года среднемесячное потребление превышает 20 баррелей в сутки, впервые с декабря 2019 года.

Также Министерство ожидает и восстановления показателей на нефтепродукты, и прогнозирует следующий результат:

- бензин – котировка на протяжении года вырастит на 14,9%;

- дизельное топливо на 18,9%;

- авиатопливо – 19,1%.

По мнению эксперта "Фридом Финанс", в условиях восстановления рынка усилится и интерес инвесторов к эмитентам нефтегазового сектора, бумаги которых могут показать двузначный рост в будущем году.